PABLO MIGUEL GARBELINE

É essencial para as empresas a sobra de recursos para garantir os custos de novas vendas ou para realizar investimentos. Nem sempre, porém, há essa circulação de recursos no caixa, obrigando as empresas a buscarem alternativas para o seu giro de capital.

1- A função Financeira de uma empresa

O objetivo de uma empresa é ser uma unidade geradora de caixa. Logo ela oferece produtos e serviços em troca da maximização de retorno aos seus donos. Decisões acertadas sobre investimento e financiamento são fundamentais para o tão esperado retorno exigido. As decisões de investimento e financiamento passam pelo crivo da administração financeira, por esse motivo a chamamos de “coração da empresa”. Adquirir recursos (financiar-se) com custo aceitável e aplicá-los em ativos (investimentos) que gerem retornos positivos é o principal objetivo de um gestor financeiro.

Veja que já demos o “spoiler” das duas funções financeiras básicas: obtenção de recursos nas condições mais favoráveis possíveis e alocação eficiente (obtenção de resultados efetivos com o mínimo de gastos possíveis) desses recursos na empresa.

Nas organizações menores, em sua grande maioria, a função financeira não é exercida. Do outro lado, nas grandes organizações, a função financeira é indispensável, pois responsabiliza-se por maximizar os lucros e, consequentemente, aumentar o valor da empresa. Para organizações menores, indica-se a contratação de empresa especializada em administração financeira.

A função financeira abriga três grandes áreas: orçamento de capital, estrutura de capital e administração financeira de curto prazo.

O orçamento de capital é o processo de planejamento financeiro, em que o especialista analisa o impacto no fluxo de caixa futuro a ser produzido pela aplicação de recursos da empresa. Com isso, toma-se as decisões, seja uma nova loja, a compra de uma nova máquina, a implantação de um software ou a expansão de uma parte de uma loja.

A estrutura de capital, de forma bem simples, compreende a estrutura financeira com a qual a empresa se financiou. O administrador financeiro deverá fazer as devidas análises e considerar qual é o tempo de retorno do investimento, para que não haja uma despesa longa sem ganhos sustentáveis para a empresa. Além disso, deve escolher qual a melhor fonte de financiamento.

A administração financeira de curto prazo se debruça na manutenção de equilíbrio dos ativos e passivos circulantes da empresa. Sobre seu capital circulante, deve-se ter algumas perguntas respondidas, sendo as principais:

1- Quanto de caixa e estoque deve ser mantido?

2- Devemos vender a crédito? Nesse caso, quais condições devemos oferecer e para quem serão concedidas?

3- Como obteremos o financiamento de curto prazo necessário? Compraremos a crédito ou tomaremos empréstimos de curto prazo e pagaremos as compras em dinheiro? Se fizermos empréstimos de curto prazo, como e onde devemos fazê-los?

2- Operações Financeiras de curto prazo

A administração das operações financeiras de curto prazo é relacionada com a administração do capital de giro da empresa. Capital de giro é todo recurso necessário para manter a operacionalização da empresa enquanto as receitas dos produtos ou serviços vendidos não entraram no caixa. Empresas que vendem a prazo precisam ter uma boa administração do capital de giro. Acontece que muitas empresas não possuem o capital de giro e acabam buscando através de empréstimos ou financiamentos. O principal erro cometido é o prazo com que se financiam. Como principal dica que posso fornecer, financiem em prazos iguais às operações pretendidas. Segundo os pesquisadores Caciatori Jr e Iarozinski Neto (2006), as maiores causas de falência das empresas, especialmente as pequenas e médias, referem-se à falta de uma tomada de decisão assertiva na gestão financeira de curto prazo, principalmente quanto ao capital de giro.

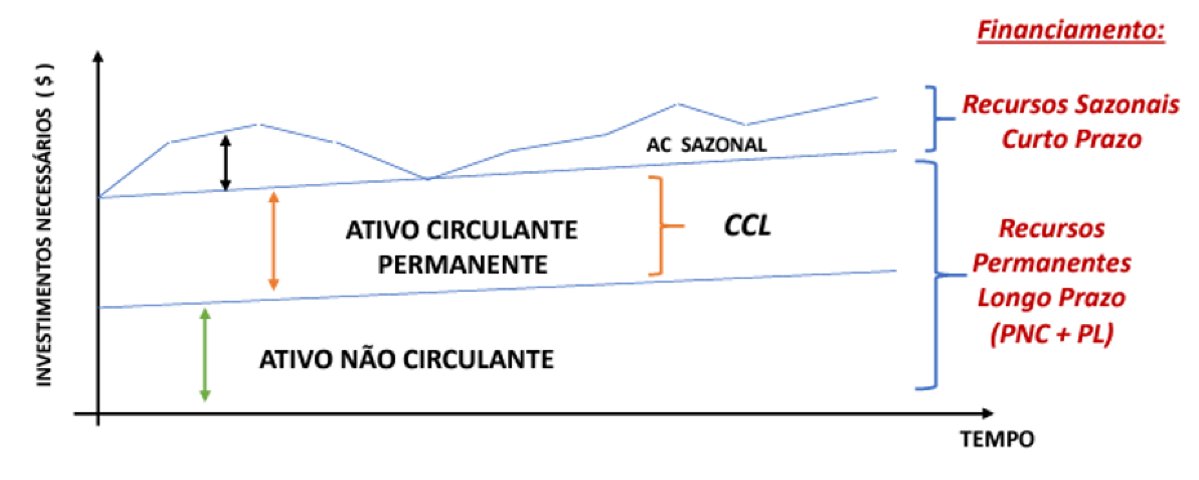

As aplicações e obrigações de curto prazo podem ser classificadas em permanentes, quando são cíclicas, ou sazonais, quando são flutuantes. Sobre esse tema, podemos adotar três estratégias: equilíbrio financeiro, risco mínimo e intermediária.

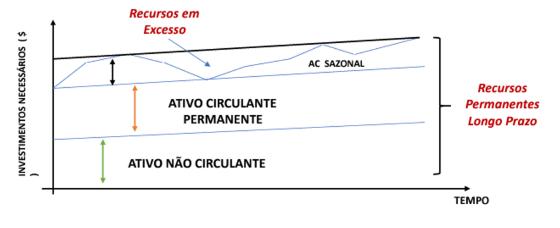

A estratégia de equilíbrio financeiro é alcançada quando tudo que for sazonal é financiado a curto prazo, enquanto o que é permanente financia-se a longo prazo. Veja a imagem a seguir.

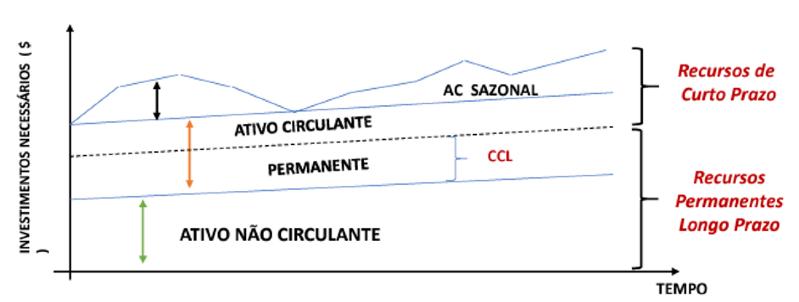

A estratégia de risco mínimo é feita quando financiamos tudo a longo prazo, conforme imagem a seguir. Essa estratégia produz ineficiência na administração financeira, por haver sobra de recursos sem aplicação, porém diminui o risco de insolvência da empresa.

A estratégia intermediária consiste em financiar a curto prazo uma parte do ativo circulante permanente.

Entrando no mundo das fórmulas, o capital de giro pode ser encontrado subtraindo o passivo circulante do ativo circulante.

CGL – Capital de Giro Líquido

AC – Ativo Circulante

PC – Passivo Circulante

PNC – Passivo Não Circulante

PL – Patrimônio Líquido

ANC – Ativo Não Circulante

Após apresentada a fórmula, conseguimos visualizar que a estratégia que me traz o maior CGL é a estratégia de risco mínimo, enquanto a que me traz o menor valor de CGL é a intermediária.

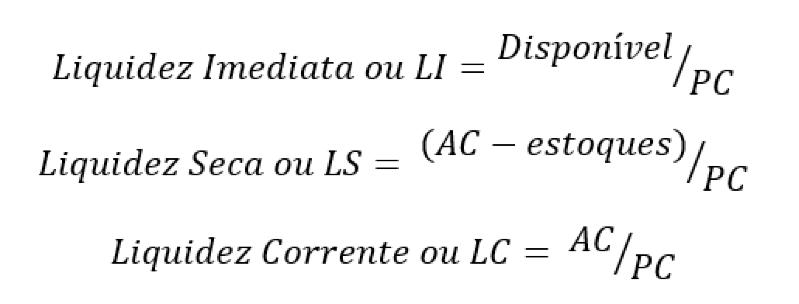

Muito bem, Pablo. O que podemos tirar disso? Quanto maior o valor de CGL, maior a liquidez da empresa, maior a solvência, menor o risco. Em contrapartida, maior é o custo de oportunidade, reduzindo o retorno. Estamos numa relação RISCO x RETORNO. Os principais indicadores de liquidez usados no mercado são:

Em 2022, foram calculados os indicadores de liquidez das companhias abertas e as médias foram LI = 0,33, LS = 1,08 e LC = 1,41. Outra análise interessante é que as empresas brasileiras optam por manter grandes reservas de dinheiro. E por qual motivo? O principal motivo é a dificuldade que o mercado de crédito brasileiro impõe. Ele não é tão fluído como em países desenvolvidos. Se compararmos com os Estados Unidos da América, veremos que as empresas não precisam de grandes recursos em caixa, podendo usar o dinheiro para investir em novos projetos, pois a captação de recursos com terceiros (empréstimos e financiamentos) é mais fácil e incentivada.

Pablo Miguel Garbeline, proprietário da empresa MPE VALUATION, é formado em Engenharia elétrica pela UFMT e pós graduado em finanças pela USP.

Quer receber notícias no seu celular? Participe do nosso grupo do WhatsApp clicando aqui .

Tem alguma denúncia para ser feita? Salve o número e entre em contato com o canal de denúncias do Midiajur pelo WhatsApp: (65) 993414107. A reportagem garante o sigilo da fonte.